Descubre la próxima edicón de Mentor DeFi. Envía tu solicitud

Descubre la próxima edicón de Mentor DeFi.

Liquidez concentrada en DeFi: lo que no te contaron

Si alguna vez has puesto dinero en un pool de liquidez esperando ganar comisiones, probablemente te has hecho esta pregunta: ¿realmente vale la pena?

La respuesta no es sólo "depende del mercado". Depende de cómo entiendes el protocolo, del volumen, de los rangos y de qué tan eficiente es el capital que estás poniendo a trabajar.

En esta sesión del Programa DeFi de CAAS Community, conocerás todo lo que necesitas saber para entender y aplicar liquidez concentrada (V3). A diferencia de la versión V2, esta no se basa en suerte, sino en estrategia.

V3 vs. V2: por qué ya no tiene sentido repartir tu capital por igual

La diferencia es simple, pero lo cambia todo:

En V2, tu liquidez se reparte de forma uniforme en todo el rango de precios posibles, aunque la mayoría del tiempo no se use.

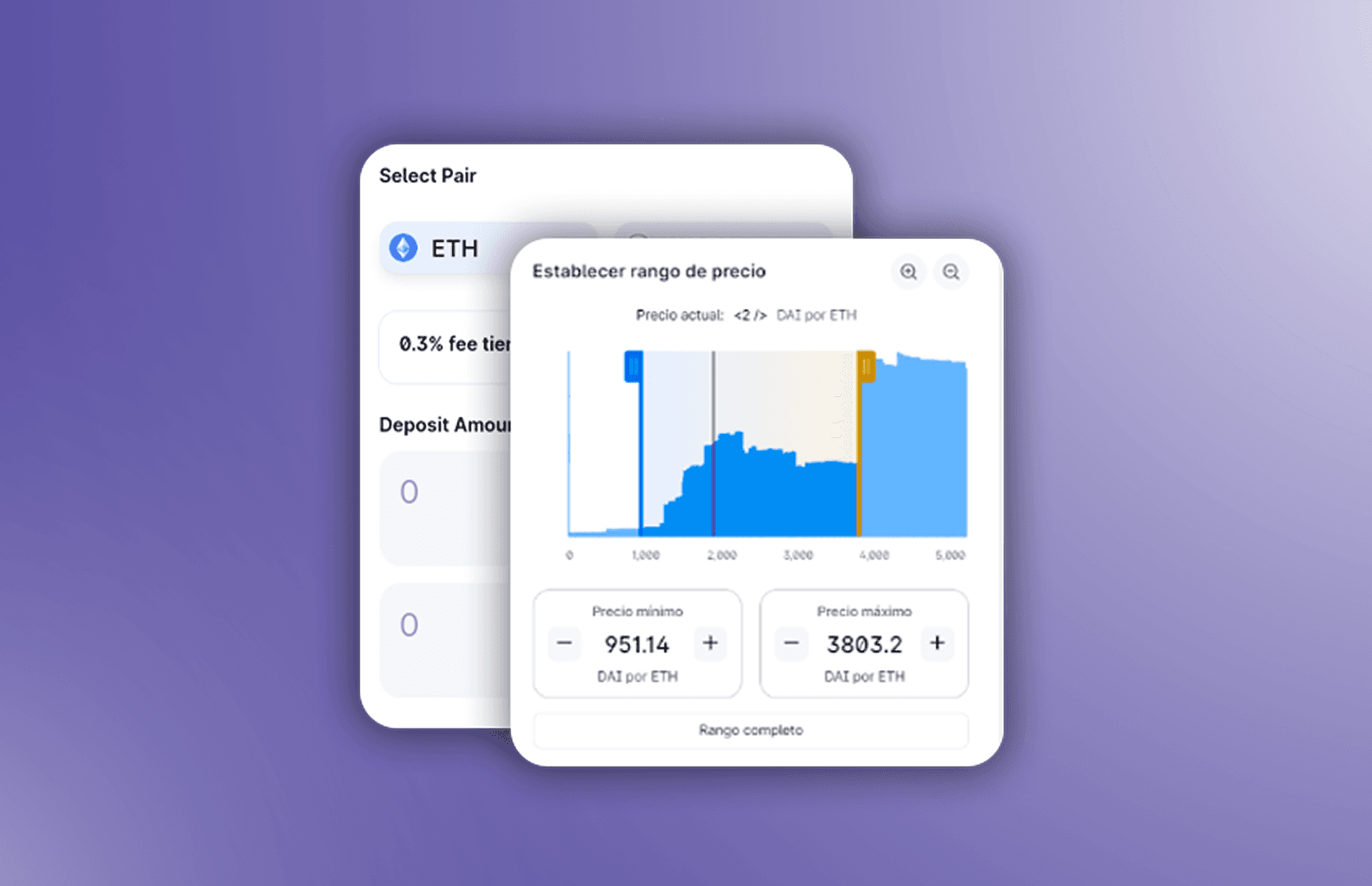

En V3, decides el rango exacto de precios donde quieres que tu liquidez trabaje.

Esto te permite concentrar tu capital solo donde hay actividad real, y por tanto, comisiones. Pero también te obliga a decidir: ¿apuestas por un rango amplio, más seguro pero menos rentable? ¿O te la juegas a un rango estrecho, con mayor eficiencia pero más riesgo?

⚡️ Los 4 ingredientes de un pool rentable

Xavi explicó cómo encontrar pools con potencial sin depender de influencers o modas:

Volumen alto: sin swaps, no hay comisiones. El volumen es lo que activa tu liquidez.

Token cómodo: el activo que pongas debería darte tranquilidad incluso si baja un 30%.

Fee tier correcto: elige entre 0.01%, 0.05%, 0.3% o 1% según la volatilidad y riesgo del par.

TVL razonable: un TVL bajo implica menos competencia por fees, pero si es demasiado bajo, puede ser inseguro.

Una combinación equilibrada de estos factores puede marcar la diferencia entre generar un buen cashflow o simplemente asumir riesgo sin recompensa.

Herramientas para dejar de operar a ciegas

Dos plataformas destacadas para gestionar y analizar tu posición son:

Matrix Finance: ideal para simular tu rango antes de entrar en un pool y estimar la rentabilidad esperada.

Geeko Terminal: muy visual y orientada al monitoreo constante del pool.

Estas herramientas permiten validar, crear y mantener tu estrategia sin tener que navegar 10 plataformas distintas. La buena noticia: los miembros del programa DeFi de CAAS tienen acceso gratuito a Matrix PRO.

📅 Cuándo usar liquidez concentrada (y cuándo no)

No todos los escenarios son adecuados para aportar liquidez:

Sí: mercados laterales con volumen estable, cuando ya tienes los tokens y no quieres vender.

No: tokens ultra volátiles, mercados en pánico o cuando no tienes tiempo para monitorear la posición.

La liquidez concentrada no es pasiva. Es un cashflow productivo, pero requiere atención.

De la teoría a la rentabilidad real

Xavi cerró la sesión con un ejemplo práctico. Un pool bien planteado con tokens sólidos y volumen alto puede generar un APR alto solo con comisiones, sin farming ni recompensas inflacionarias.

Eso es lo que hace atractiva a la V3: menos dependencia de incentivos artificiales, más eficiencia del capital.

Da el siguiente paso

Si quieres empezar a generar rentabilidad real en DeFi, solicita acceso al grupo privado de Alertas Pools V3. Compartimos pools con liquidez concentrada que seguimos de cerca. Sin humo, sin promesas vacías.

Liquidez concentrada en DeFi: lo que no te contaron

Si alguna vez has puesto dinero en un pool de liquidez esperando ganar comisiones, probablemente te has hecho esta pregunta: ¿realmente vale la pena?

La respuesta no es sólo "depende del mercado". Depende de cómo entiendes el protocolo, del volumen, de los rangos y de qué tan eficiente es el capital que estás poniendo a trabajar.

En esta sesión del Programa DeFi de CAAS Community, conocerás todo lo que necesitas saber para entender y aplicar liquidez concentrada (V3). A diferencia de la versión V2, esta no se basa en suerte, sino en estrategia.

V3 vs. V2: por qué ya no tiene sentido repartir tu capital por igual

La diferencia es simple, pero lo cambia todo:

En V2, tu liquidez se reparte de forma uniforme en todo el rango de precios posibles, aunque la mayoría del tiempo no se use.

En V3, decides el rango exacto de precios donde quieres que tu liquidez trabaje.

Esto te permite concentrar tu capital solo donde hay actividad real, y por tanto, comisiones. Pero también te obliga a decidir: ¿apuestas por un rango amplio, más seguro pero menos rentable? ¿O te la juegas a un rango estrecho, con mayor eficiencia pero más riesgo?

⚡️ Los 4 ingredientes de un pool rentable

Xavi explicó cómo encontrar pools con potencial sin depender de influencers o modas:

Volumen alto: sin swaps, no hay comisiones. El volumen es lo que activa tu liquidez.

Token cómodo: el activo que pongas debería darte tranquilidad incluso si baja un 30%.

Fee tier correcto: elige entre 0.01%, 0.05%, 0.3% o 1% según la volatilidad y riesgo del par.

TVL razonable: un TVL bajo implica menos competencia por fees, pero si es demasiado bajo, puede ser inseguro.

Una combinación equilibrada de estos factores puede marcar la diferencia entre generar un buen cashflow o simplemente asumir riesgo sin recompensa.

Herramientas para dejar de operar a ciegas

Dos plataformas destacadas para gestionar y analizar tu posición son:

Matrix Finance: ideal para simular tu rango antes de entrar en un pool y estimar la rentabilidad esperada.

Geeko Terminal: muy visual y orientada al monitoreo constante del pool.

Estas herramientas permiten validar, crear y mantener tu estrategia sin tener que navegar 10 plataformas distintas. La buena noticia: los miembros del programa DeFi de CAAS tienen acceso gratuito a Matrix PRO.

📅 Cuándo usar liquidez concentrada (y cuándo no)

No todos los escenarios son adecuados para aportar liquidez:

Sí: mercados laterales con volumen estable, cuando ya tienes los tokens y no quieres vender.

No: tokens ultra volátiles, mercados en pánico o cuando no tienes tiempo para monitorear la posición.

La liquidez concentrada no es pasiva. Es un cashflow productivo, pero requiere atención.

De la teoría a la rentabilidad real

Xavi cerró la sesión con un ejemplo práctico. Un pool bien planteado con tokens sólidos y volumen alto puede generar un APR alto solo con comisiones, sin farming ni recompensas inflacionarias.

Eso es lo que hace atractiva a la V3: menos dependencia de incentivos artificiales, más eficiencia del capital.

Da el siguiente paso

Si quieres empezar a generar rentabilidad real en DeFi, solicita acceso al grupo privado de Alertas Pools V3. Compartimos pools con liquidez concentrada que seguimos de cerca. Sin humo, sin promesas vacías.

DESCUBRE

Empieza recibiendo Alertas Pools V3

Enviamos Alertas de Pools de Liquidez V3 a nuestra comunidad. Sin coste y con el objetivo de que ganes, porque tu éxito también es el nuestro.

cbBTC/WETH

Xavi Armengol

Admin

8h

Fórmate invirtiendo en DeFi

Share

Protocolo: Aerodrome

Blockchain: Base

Par:

Pool Address

(0,0521% Fee Tier)

Rangos ($WETH): 40 <> 46

$cbBTC,

token address

$WETH,

token address

_____________________________________

Este contenido NO es un consejo de inversión. #DYOR y ajusta los rangos se...

See more

0 comments

VIRTUAL/WETH

Xavi Armengol

Admin

May 31

Fórmate invirtiendo en DeFi

Share

Protocolo: Aerodrome

Blockchain: Base

Par:

Pool Address

(0,27% Fee Tier)

Rangos ($VIRTUAL): 1,500 <> 1,077

$VIRTUAL,

token address

$WETH,

token address

_____________________________________

Te dejo aquí abajo el vídeo donde explico los puntos clave de este ...

See more

MR

JM

4 likes

5 comments

USDbC/WETH

Xavi Armengol

Admin

May 18

Fórmate invirtiendo en DeFi

Share

Protocolo: Uniswap

Blockchain: Base

Par:

Pool Address

(0,05% Fee Tier)

Rangos ($USDbC): 2924 <> 2142

$USDbC,

token address

$WETH,

token address

_____________________________________

Este contenido NO es un consejo de inversión. #DYOR y ajusta los rangos ...

See more

D

1 like

4 comments

SOL/USDT

Xavi Armengol

Admin

Apr 26

Fórmate invirtiendo en DeFi

Share

Protocolo: Orca

Blockchain: Solana

Par:

Pool Address

(0,0495% Fee Tier)

Rangos ($USDT): 132 <> 164

$SOL,

token address

$USDT,

token address

_____________________________________

Este contenido NO es un consejo de inversión. #DYOR y ajusta los rangos

segú...

See more

D

J

3 likes

3 comments

© CAAS Community 2025. All rights reserved.

Empieza recibiendo Alertas Pools V3

Enviamos Alertas de Pools de Liquidez V3 a nuestra comunidad. Sin coste y con el objetivo de que ganes, porque tu éxito también es el nuestro.

© CAAS Community 2025. All rights reserved.

Empieza recibiendo Alertas Pools V3

Enviamos Alertas de Pools de Liquidez V3 a nuestra comunidad. Sin coste y con el objetivo de que ganes, porque tu éxito también es el nuestro.

© CAAS Community 2025. All rights reserved.